Mehrwertsteuer in AX / D365 F/O

Besonders in internationalen oder Multi-Company Installationen kann man sich das Mehrwertsteuerleben unter AX bzw. D365 F/O erleichtern, wenn der fachliche Hintergrund der relativ komplexen Strukturen in „Dynamics“ klar ist und die länderspezifischen Kontexte nicht unterbewertet werden. Am Ende geht es immer darum, ein „Formular“ auszufüllen und eine einfache Abstimmung zum Hauptbuch herstellen zu können.

Die „Allphasen-Nettoumsatzsteuer mit Vorsteuerabzug“ sprich „Mehrwertsteuer“ – im Gegensatz zur Umsatzsteuer – ist das vorherrschende System. Beide Steuersysteme bedienen sich allerdings in aller Regel der gleichen Logik, die sich aus dem Ort der Lieferung oder Leistung und der steuerlichen Würdigung der Lieferung oder Leistung ergibt. Das es hierzu Ausnahmeregelungen gibt, ist nicht allzu tragisch, da auch diese erstaunlich gleichförmig in der Welt behandelt werden. Einzig das am Ende auszufüllende Formular macht die Sache dann je nach Land und Gusto noch ein wenig kompliziert.

Ort der Lieferung oder Leistung

Der Ort der Lieferung oder Leistung wird durch die Mehrwertsteuergruppe (VAT Group) bestimmt. Dies ist in der (europäischen) Regel die Troika Inland, EU und Ausland (Drittland) kann aber im Zweifel bis hin zu „Rechte oder Linke Straßenseite der So-und-so-Street in New Irgendwas“ gehen.

Steuerlichen Würdigung der Lieferung oder Leistung

Jede Leistung hat ihre steuerliche Definition. Diese kann allerdings auch kontextabhängig sein. Auf diesen Umstand wird man in erster Linie auf der Vorsteuerseite stoßen, da der ein oder andere Finanzminister auch gern a bisserl Statistik aus den Umsatzsteuerdeklarationen abliest. Das muss dann – zwecks zutreffenden Reportings – in den Artikel-MwSt-Gruppen (Item VAT Groups) berücksichtigt werden.

Matrix – Haben ist besser als Brauchen

„Weniger“ ist in diesem Fall nicht „mehr“. Das gilt besonders, wenn man eine internationale Ausrichtung hat oder anstrebt.

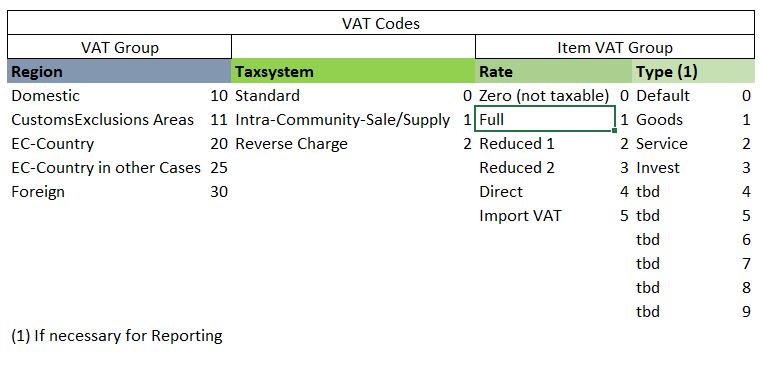

So kann eine eindeutige Codierung beispielsweise aussehen*, die auch einem nicht länderkundigen Betrachter Auskunft gibt

Die MwSt- Codes sollten jeweils für Einkauf und Verkauf erstellt werden. Ebenso wenn erforderlich für sonstige Sachverhalte ( z.B. Vorauszahlungssachverhalte) und / oder für zwingend für jedes Steuerhoheitsgebiet (MwSt-Behörden / Sales-Tax-Authorities). Entsprechende Präfix(e) helfen zu erkennen, auf was für einen Code man gerade schaut.

So ein abweichendes Steuerhoheitsgebiet kann einen schneller ereilen, als man denkt: Stichwort „Ruhende Lieferung“ .

*kein „Linke-Rechte-Straßenseite-Beispiel“